Arbeitskraftabsicherung

Vergleich für deine Berufsunfähigkeitsversicherung und Alternativen hier anfragen

Berufsunfähigkeitsversicherung

Die eigene Arbeitskraft ist für die meisten Menschen Voraussetzung für ein regelmäßiges Einkommen. Im Falle einer Berufsunfähigkeit fällt das Gehalt weg, was fast immer zu drastischen Veränderungen des Alltags führt. In der Regel kann der gewohnte Lebensstandard nicht aufrechterhalten werden, denn die staatliche Absicherung reicht meistens nicht aus.

|

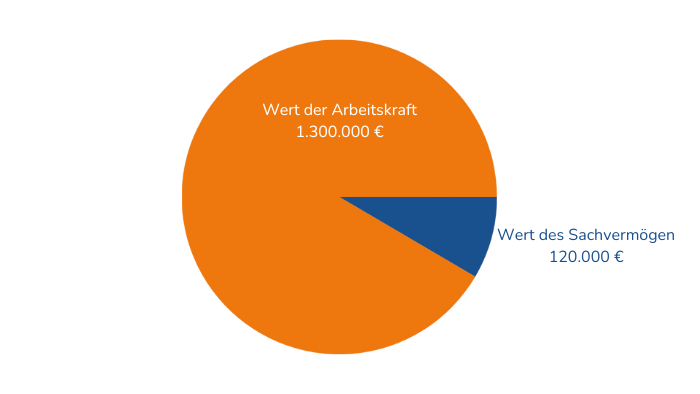

Schadenbeispiele FreizeitunfallDer Schichtleiter einer Fabrik, Herbert H., stürzt in seiner Freizeit mit dem Fahrrad und verletzt sich dabei so schwer, dass er künftig seiner bisherigen Tätigkeit nicht mehr nachgehen kann. Eine private Vorsorge hielt er nicht für nötig. Jetzt sitzt Herr H. bei seinem bisherigen Arbeitgeber am Empfang und begrüßt die Kolleginnen und Kollegen deren Vorgesetzter er vor seinem Unfall war. Stress durch ArbeitAls Abteilungsleiterin der Buchhaltung stand Frau B. oft unter starkem Termindruck. Der Stress löste bei ihr eine schwere Depression aus. Schon seit mehreren Monaten kann Frau B. nicht mehr arbeiten und auch in Zukunft wird sie ihren Beruf wohl nicht mehr ausüben können. Glücklicherweise erhält sie aus ihrer privaten Berufsunfähigkeitsversicherung eine monatliche Rente. Damit kann sie ihren gewohnten Lebensstandard aufrecht erhalten und hat noch genug Mittel zur Verfügung, um die Behandlungskosten zu begleichen, die ihre gesetzliche Krankenversicherung nicht vollständig übernommen hat. Der größte Vermögenswert wird zu oft vernachlässigtEin 35-jähriger Mann, mit einem monatlichen Einkommen von 2.500 € und 13 Monatsgehältern, verdient bei einer Gehaltssteigerung von 2 % p. a. in den nächsten 30 Jahren seines Arbeitslebens über 1,3 Mio. € ! |

Berufsunfähigkeitsversicherung für Schüler

Eine Schüler-Berufsunfähigkeitsversicherung sichert den Arbeitsrespektive bei Kindern eben den Schulalltag und die damit verbundenen Tätigkeiten ab. Kann ein Kind den „normalen“ Schulalltag nicht mehr bestreiten, kommt es zum Leistungsfall. Zusätzlich sichert sie bereits schon jetzt das spätere Risiko einer Berufsunfähigkeit ab, denn auch ein Kind wird nach dem Schulabschluss einer geregelten Arbeit nachgehen.

Vor allem ein oftmals günstigerer Einstiegsbeitrag und eine leichter vonstattengehende Gesundheitsprüfung sind als Vorteile zu nennen. Ergreift ein Kind später beispielsweise einen körperlich belastungsintensiven Beruf, wäre eine spätere Absicherung deutlich preisintensiver.

|

Schadenbeispiele Unfall im PrivatbereichBeim wochenendlichen Spielen mit Freunden stürzt Pia von einem Baum und erleidet eine schwere Schädelfraktur. Aufgrund eines erlittenen Hirnschadens ist unklar, ob sie jemals ihren Schulabschluss erlangen wird. Da sich der Unfall in der Freizeit ereignete, greift die gesetzliche Unfallversicherung nicht. Auch Ansprüche auf eine Erwerbsminderungsrente hat Pia nicht. Glücklicherweise erhält sie aus ihrer privaten Berufsunfähigkeitsversicherung Stress in der SchuleAls Abiturient stand Max oft unter starkem Termin- und Leistungsdruck. |

![]()

|

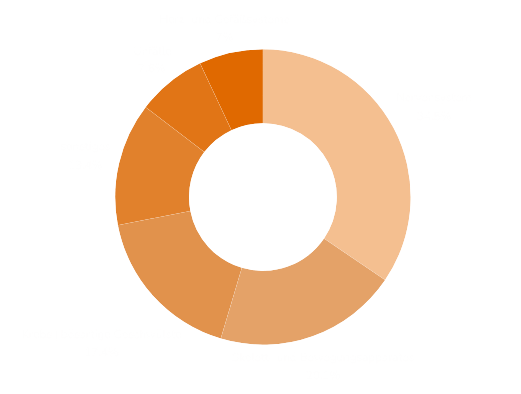

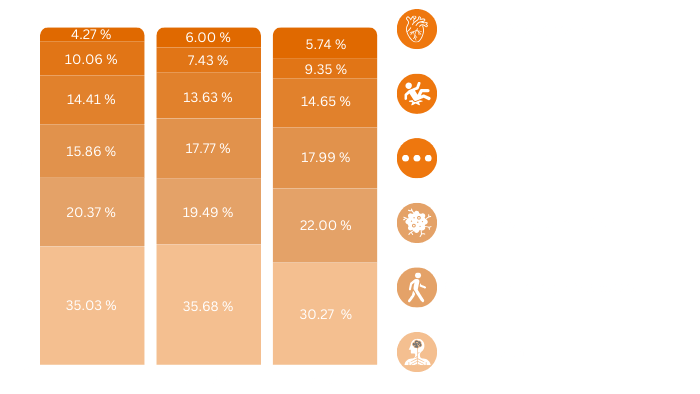

Beispiele einer Berufsunfähigkeit in jungen Jahren In den folgenden Beispielen wird von 1.000 € BU-Rente bis zum Alter von 67 Jahren ausgegangen.

Je früher eine BU abgeschlossen wird, desto geringer die monatliche Belastung! Einfache Gesundheitsprüfung |

Grundfähigkeitsabsicherung

Bei der Absicherung der eigenen Arbeitskraft kann man viele Wege einschlagen. Die Grundfähigkeitsabsicherung (auch funktionelle Invaliditätsversicherung genannt) bietet einen einfach nachvollziehbaren Schutz, wenn dein Körper zu bestimmten Dingen nicht mehr in der Lage ist. Beispielsweise nicht mehr laufen oder nicht mehr sprechen zu können – egal ob durch Unfall oder Krankheit – dürfte sicher für jeden vorstellbar sein – inkl. der Konsequenzen für den eigenen Alltag.

|

Schadenbeispiele Sturz von der LeiterEin Mann reinigte die Dachrinne seines Hauses. Dabei verlor er das Gleichgewicht und stürzte von der Leiter. Er brach sich beide Arme und erlitt eine schwere Verletzung am Rückenmark. Mutprobe mit bösem AusgangEin Kind besucht Freunde und spielt mit diesen im Garten. Da kommen sie auf die Idee, als Mutprobe von einem Baum in den naheliegenden Pool zu springen. Das Kind schlägt bei seinem Versuch so unglücklich mit dem Kopf am Beckenrand auf, dass es bewusstlos im Pool treibt. Erst nach Minuten können die Gastgebereltern es aus dem Schwimmbecken bergen. Da hat der Sauerstoffmangel aber bereits eine stärkere Hirnschädigung verursacht. Das Kind leidet dauerhaft unter Problemen bei der Orientierung, hat Gedächtnisschwächen und kann sich nicht mehr verständlich artikulieren. Die Kosten für die nötige Betreuung können aus der mtl. Rente der Grundfähigkeitsversicherung beglichen werden. DiabetesfolgeAls Folge einer erworbenen Diabetes erkrankt ein Mann an einer diabetischen Retinopathie, die letztlich zu seiner Erblindung führt. Seine Grundfähigkeitsversicherung hatte er in jungen Jahren vor der Diagnose der Diabetes abgeschlossen. Durch den Verlust einer der versicherten Grundfähigkeiten wird die Rentenzahlung ausgelöst. Zumindest muss er sich nun keine finanziellen Sorgen machen. Folgen körperlicher ArbeitEin Fliesenleger arbeitet seit seinem 16. Lebensjahr. Nach 35 Jahren im Beruf hat sein Körper unter den berufsspezifischen Arbeitsumständen arg gelitten. Knie und Rücken schmerzen, so dass Arbeiten zur Qual wird und auch die Hände sind durch starke Athrose nur noch bedingt einsatzfähig. Seine Grundfähigkeitsversicherung erkennt wegen der Fähigkeiten Stehen, Treppen steigen, Heben und Tragen seinen Leistungsanspruch an und erstattet in der Folge die vereinbarte monatliche Rente. Multiple SkleroseBereits während der Ausbildung wird bei einer jungen Frau Multiple Sklerose diagnostiziert. Damit sind alle Türen für eine umfangreiche Arbeitskraftabsicherung verschlossen. Ihre Eltern hatten glücklicherweise bereits zu ihrem Schuleintritt eine Grundfähigkeitsversicherung abgeschlossen. Diese leistet dann auch die vereinbarte Monatsrente, als der jungen Frau mit 26 |

Dread-Disease-Versicherung

Die Dread-Disease-Versicherung, oder umgangssprachlich auch Schwere-Krankheiten-Vorsorge genannt, hebt sich hier von den anderen Vorsorgemöglichkeiten etwas ab. Anstatt einer Rente erhalten Kunden im Schadenfall eine einmalige Kapitalleistung.

Um eine Leistung aus der Schwere-Krankheiten-Vorsorge zu erhalten, muss in der Regel ein bestimmter, vordefinierter Schweregrad einer Erkrankung vorliegen.

Ganz wichtig: Die Voraussetzungen differieren hier von Gesellschaft zu Gesellschaft. Es ist nicht zwingend die Krankheit Krebs, sondern unter Umständen ein bestimmter Schweregrad der Erkrankung maßgeblich oder aber die entsprechende Diagnose genügt bereits. Daher ist es ratsam sich zusammen mit seinem Hausarzt die Leistungsauslöser für die wichtigsten Krankheiten, wie Krebs, anzuschauen und eine ärztliche Meinung dazu einzuholen.

![]()

Unfallversicherung

Pro Jahr ereignen sich in Deutschland rund 9 Mio. Unfälle, davon 70 % in der Freizeit und 30 % im Beruf. Statistisch gesehen ereignet sich alle vier Sekunden ein Unfall. Eine Absicherung über die gesetzliche Unfallversicherung besteht nur in Ausnahmefällen und reicht häufig nicht aus.

|

Schadenbeispiele Sturz von einer LeiterHerr W. reinigte die Dachrinne seines Hauses. Dabei verlor er das Gleichgewicht und stürzte von der Leiter. Er brach sich beide Arme und erlitt eine schwere Verletzung am Rückenmark. Seitdem ist er vom Becken an gelähmt. Seine private Unfallversicherung übernahm einen Großteil der Kosten für die Reha. Außerdem ist durch die Auszahlung der Invaliditätssumme auch der nötige Umbau des Hauses gesichert. Er fällt zwar künftig als „Versorger“ aus, aber seine Unfallrente verhindert größere finanzielle Einschnitte. FahrradunfallEin Kind bekam zum 5. Geburtstag ein Fahrrad geschenkt. Um das Rad auszuprobieren, fuhr es eine abschüssige Straße hinunter. Dabei verlor es die Kontrolle und prallte gegen ein parkendes Fahrzeug. Das Kind wurde über die Windschutzscheibe geschleudert. Beim Aufprall auf dem Asphalt zog es sich tiefe Schürfwunden im Gesicht zu. Trotz sofortiger medizinischer Versorgung war das Gesicht durch die Narben stark entstellt. Da eine Operation aus medizinischen Gründen nicht notwendig war, erhielt die Familie von der Krankenkasse keine Unterstützung. VerschüttetFrau K. verbrachte in den Wintermonaten nahezu jedes freie Wochenende auf der Skipiste. Sie war leidenschaftliche Skifahrerin. AutounfallHerr S. verlor bei einem schweren Autounfall beide Beine. Bereits die nicht voll übernommenen Kosten der Reha belasteten den Geldbeutel der Familie. Da er künftig auf einen Rollstuhl angewiesen ist, sind Umbaumaßnahmen in und am Haus der Familie dringend erforderlich. Für die Anbringung einer Rollstuhlrampe, die Verbreiterung von Türzargen und die Installation eines Treppenlifts werden 40.000,-- Euro veranschlagt. Für die Anschaffung eines Pkw, der einen auf seine Behinderung abgestimmten Umbau genoss, müssen nochmals 35.000,-- Euro eingeplant werden. Da die Familie keine Unfallversicherung abgeschlossen hatte, sind die Ersparnisse schnell aufgebraucht. Glücklicherweise kann er seinen Beruf als Programmierer auch im Rollstuhl weiterhin ausüben. |

![]()

Zusammenfassung

Berufsunfähigkeitsversicherung

Immer wieder weisen Verbraucherschützer darauf hin, dass die Berufsunfähigkeitsversicherung neben der Privathaftpflicht die wichtigste Versicherung überhaupt ist. Der Verlust der Arbeitskraft ist ein existenzielles Risiko. Denn nicht mehr arbeiten können heißt, nichts zu verdienen. Materielle Not ist oft die Folge. Der Staat hilft im Ernstfall kaum - die gesetzliche Rentenversicherung zahlt allen... [ mehr ]

Grundfähigkeitsversicherung

Die Grundfähigkeitsversicherung gehört zu den innovativen Vorsorgelösungen. Der Unterschied zur "klassischen" Berufsunfähigkeitsversicherung: Es wird nicht geprüft, ob und inwieweit der Versicherte seinen Beruf noch ausüben kann. Der Versicherer leistet sofort, wenn man infolge von Krankheit oder Unfall bestimmte körperliche Grundfähigkeiten verliert. Anspruch auf Rentenleistungen aus der Grundfä... [ mehr ]

Schwere Krankheiten

Dread-Disease: Finanzieller Schutz bei schweren Krankheiten: Eine ernste Krankheit kann Ihre finanzielle Zukunftsplanung über den Haufen werfen. Die Dread-Disease-Versicherung zahlt bei schwerer Krankheit sofort die volle Versicherungssumme. Sie bestimmen selbst, welche Gesundheitsrisiken Sie in Ihrem Dread-Disease-Vertrag versichern wollen. Sparangebote und PremiumtarifeSpartarife zahlen nur b... [ mehr ]

Private Unfallversicherung

Weil der Gesetzgeber kaum leistet: Im Zusammenhang mit Unfallschutz hält sich der Irrglaube, dass die gesetzliche Unfallversicherung ausreichend leistet, falls etwas passiert. Doch das ist nicht der Fall. Zum einen leistet die gesetzliche Unfallversicherung (GUV) nur bei Arbeits- und Wegeunfällen sowie Berufskrankheiten. Arbeitsunfälle sind Unfälle, die Versicherte bei ihrer Arbeit und auf direk... [ mehr ]

|

||

| Beratungsraum öffnen | Berater und Makler | Terminbuchung |

|

Immer wenn du dieses Zeichen siehst, kannst du deinen persönlichen Beratungsraum öffnen. |

Wir beraten dich gerne zu deinen Wunschthemen. |

Immer wenn du dieses Zeichen siehst, gelangst du zur Buchung deines Wunschtermins. |

|

| Berater und Makler |

|

Wir beraten dich gerne zu deinen Wunschthemen. |

Kundenmagazin April 2025